- 不動産

- 6.不動産の譲渡に係る税金

- 不動産の譲渡に係る税金

- Sec.1

1不動産の譲渡に係る税金

■土地・建物等に係る譲渡所得

(1) 土地・建物等に係る譲渡所得

土地・建物等を譲渡〔=売却〕したことにより生じた所得は、譲渡所得として、所得税・住民税が課される。

また、借地権(地下もしくは空間について上下の範囲を定めた借地権を除く。)の設定の対価として支払いを受ける権利金の額が、その土地の価額の2分の1を超える場合、原則として、その権利金の額は譲渡所得の対象となる。

土地・建物等の譲渡に係る譲渡所得の金額は、他の所得と合算せず、分離して税額を計算し、確定申告により税額を納付する申告分離課税の対象となる。

Point 個人が賃貸アパートの敷地および建物を売却したことにより生じた所得は、譲渡所得となる。⇔不動産所得

(2) 長期譲渡所得と短期譲渡所得

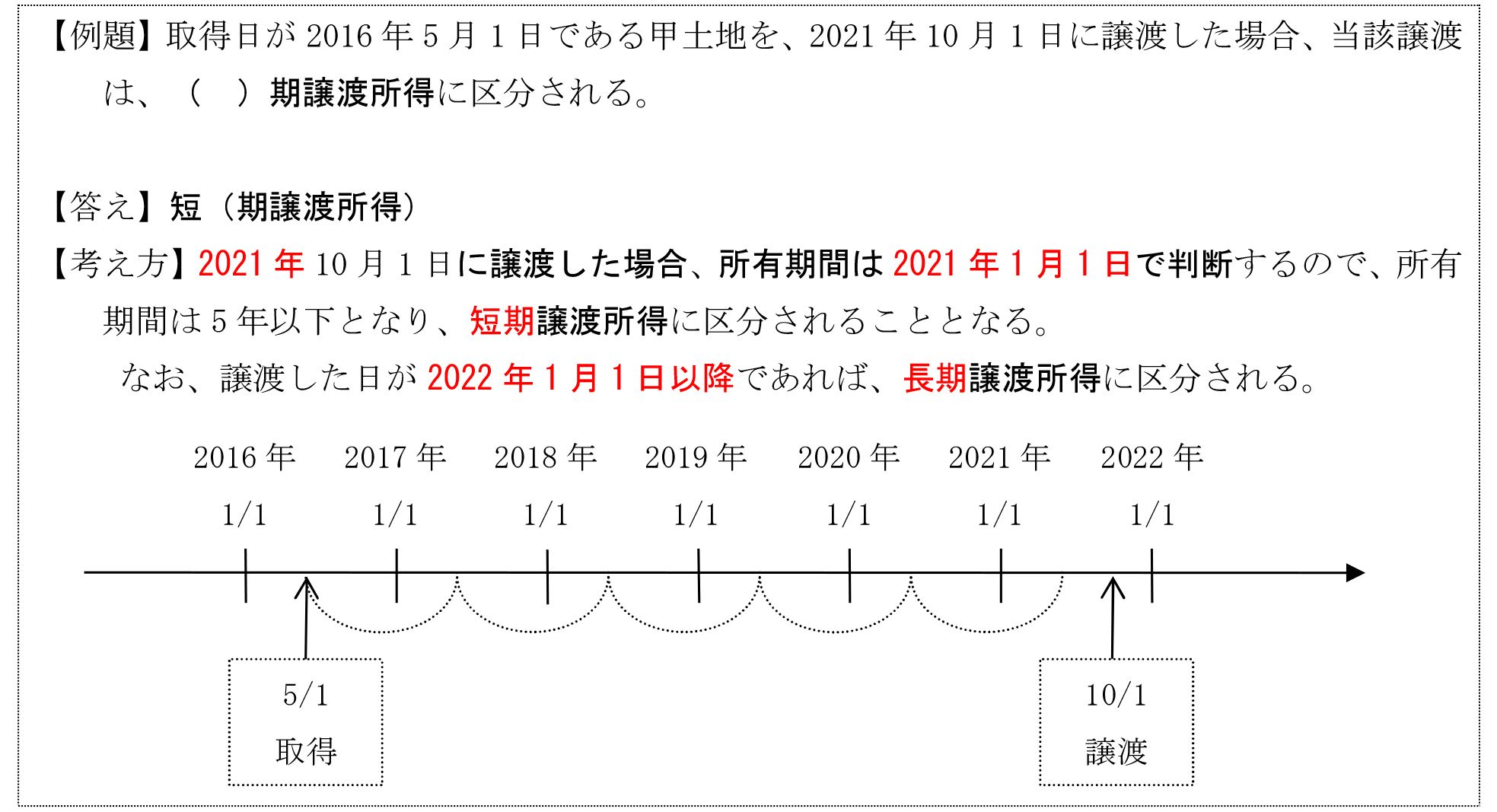

土地・建物等を譲渡したことによる譲渡所得の金額は、譲渡資産の所有期間に応じて、長期譲渡所得と短期譲渡所得に区分して計算する。それぞれ税率が異なるからである。

譲渡した日の属する年〔=譲渡した年〕の1月1日における所有期間が5年を超えるものは長期譲渡所得に、5年以下であるものは短期譲渡所得に区分される。

|

|

譲渡した年の1月1日における所有期間 |

|

長期譲渡所得 |

5年超 |

|

短期譲渡所得 |

5年以下 |

<長期譲渡所得と短期譲渡所得の区分の考え方>

■土地・建物等に係る課税譲渡所得金額の計算

土地・建物等に係る長期譲渡所得の金額および短期譲渡所得の金額に、3,000万円特別控除等があればこれを適用したあとの金額を、課税長期譲渡所得金額および課税短期譲渡所得金額という。

なお、土地・建物等に係る譲渡所得の金額の計算上生じた譲渡損失の金額は生じなかったものとみなされるため、原則として、その譲渡損失を給与所得など他の所得と損益通算することはできない。

(1) 土地・建物等に係る譲渡所得の金額

土地・建物等を譲渡したことによる長期譲渡所得の金額および短期譲渡所得の金額は、次の算式で求める。

① 譲渡収入金額

譲渡収入金額とは、土地・建物等の譲渡価額〔=売却代金など〕のことである。

② 取得費

(a) 取得費

取得費とは、土地・建物等の購入代金や、購入手数料など譲渡した土地・建物等の取得に要した金額に、その後支出した設備費、改良費の額を加えた合計額をいう〔取得費=譲渡した資産の取得に要した金額+その後の設備費、改良費〕。譲渡した土地・建物等を相続や贈与によって取得したときは、被相続人や贈与者が当該土地・建物等の取得に要した金額をもとに計算する。

Point 取得費に、譲渡した土地・建物等の維持や管理に要した費用は含まれない。したがって、取得費には、取得の日以後譲渡の日までに納付した固定資産税は含まれない。

(b) 概算取得費

譲渡した土地・建物等の取得費が不明である場合には、概算取得費として、譲渡収入金額の5%相当額を取得費とすることができる。

(c) 相続財産を譲渡した場合の相続税の取得費加算の特例

相続または遺贈により取得した土地・建物等を、一定期間内に譲渡した場合は、相続税額のうち一定金額を譲渡資産の取得費に加算することができる。特例の適用をうけるためには、相続または遺贈により取得した土地・建物等を相続開始日の翌日から相続税の申告期限の翌日以後3年を経過する日までの間に譲渡していることが要件となる。

③ 譲渡費用

譲渡費用とは、仲介手数料や借家人の立退料など、土地・建物等の譲渡に要した費用である。

土地を譲渡するため、その土地上にある建物等を取り壊した場合、その建物等の取壊しに要した費用は、譲渡費用に含まれる。

(2) 居住用財産を譲渡した場合の3,000万円の特別控除の特例

① 特例の内容

居住用財産〔いわゆるマイホーム〕を譲渡した場合は、その所有期間の長短を問わず、譲渡所得の金額の計算上、最高3,000万円を控除することができる。

② 特例の適用要件

特例の適用をうけるための要件のうち主なものは、次のとおりである。

|

(a) 現在居住の用に供している家屋やその敷地の譲渡であること (b) 現在居住の用に供していないものについては、居住の用に供さなくなった日から3年を経過する日の属する年の12月31日までの譲渡であること (c) 配偶者・直系血族・生計を一にする親族など、特別の関係がある者への譲渡ではないこと (d) 前年、前々年においてこの特例の適用を受けていないこと |

Point1 居住用財産を配偶者や子〔=直系血族〕に譲渡した場合は、この特例の適用を受けることができない。

Point2 この特例に、居住用財産の所有期間の要件はない。

Point3 この特例に、納税者の所得金額の要件はない。

【用語解説】直系血族

|

「直系血族」とは、本人の父母・祖父母・曾祖父母や子・孫・曾孫のように、互いに先祖と子孫の関係になっている親族のことである。 |

(3) 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

① 特例の内容

相続または遺贈により取得した被相続人居住用家屋およびその敷地等を一定期間内に譲渡した場合は、居住用財産を譲渡したものとみなして、譲渡所得の金額の計算上、最高3,000万円を控除することができる。被相続人居住用家屋の全部の取壊し等をした後にその敷地等を譲渡した場合も、この特例の適用を受けることができる。なお、「被相続人居住用家屋」とは、相続開始の直前まで被相続人の居住の用に供されていた家屋で、所定の要件を満たすものをいう。

② 特例の適用要件

特例の適用をうけるための要件のうち主なものは、次のとおりである。

|

(a) 相続開始日から3年を経過する日の属する年の12月31日までの譲渡であること (b) 譲渡対価の額が1億円以下であること (c) 相続財産を譲渡した場合の相続税の取得費加算の特例の適用を受けていないこと (d) 相続人居住用家屋は昭和56年5月31日以前に建築されたこと (e) 相続人居住用家屋は区分所有建物登記がされている建物ではないこと |

なお、この特例の適用を受けるには、確定申告書に市町村から交付を受けた被相続人居住用家屋等確認書を添付する必要がある。

■税額の計算

(1) 税率(原則)

税額は、課税長期譲渡所得金額および課税短期譲渡所得金額に次の税率を乗じて求められる〔括弧内は復興特別所得税を考慮した場合の税率〕。

|

|

合計 |

|

|

|

所得税 |

住民税 |

||

|

課税長期譲渡所得金額に乗じる税率 |

20%(20.315%) |

15%(15.315%) |

5% |

|

課税短期譲渡所得金額に乗じる税率 |

39%(39.63%) |

30%(30.63%) |

9% |

(2) 居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)

① 特例の内容

譲渡した年の1月1日において所有期間が10年を超える居住用財産を譲渡した場合は、3,000万円特別控除後の課税長期譲渡所得金額のうち6,000万円以下の部分に軽減税率が適用される。

② 特例の適用要件

特例の適用をうけるための要件のうち主なものは、次のとおりである。

|

(a) 現在居住の用に供している家屋やその敷地の譲渡であること (b) 現在居住の用に供していないものについては、居住の用に供さなくなった日から3年を経過する日の属する年の12月31日までの譲渡であること (c) 配偶者・直系血族・生計を一にする親族など、特別の関係がある者への譲渡ではないこと (d) 居住用財産を譲渡した日の属する年の1月1日において、その所有期間が10年を超えていること (e) 前年、前々年においてこの特例の適用を受けていないこと |

③ 軽減税率

この特例の適用を受けると、税額は、課税長期譲渡所得金額に次の税率を乗じて求められる〔括弧内は復興特別所得税を考慮した場合の税率〕。

|

課税長期譲渡所得金額のうち |

合計 |

|

|

|

所得税 |

住民税 |

||

|

6,000万円以下の部分に乗じる税率 |

14%(14.21%) |

10%(10.21%) |

4% |

|

6,000万円を超える部分に乗じる税率 |

20%(20.315%) |

15%(15.315%) |

5% |

<「軽減税率の特例」の適用を受ける場合の所得税額の速算式>

「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)の適用を受ける場合の所得税額は、下記の表のとおり計算される。なお、他の所得や所得控除等は考慮しない。

|

課税長期譲渡所得金額 |

所得税額(復興特別所得税を含まない) |

|

6,000万円以下の場合 |

課税長期譲渡所得金額×10% |

|

6,000万円超の場合 |

(課税長期譲渡所得金額-6,000万円)×15%+600万円 |